bAV Irrtümer

Diese (falsche) Forderung resultiert aus der klassischen Standard-Aussage im Mittelstand: Ein Unternehmen mit Pensionsrückstellungen in der Bilanz könne nicht mehr veräussert werden, deshalb darf die Durchführung der betr. Altersversorgung nicht zur Bildung von Pensionsrückstellungen in der Bilanz führen.

Das Problem liegt aber nicht in der Pensionsrückstellung an sich, sondern an der regelmässig fehlenden Ausfinanzierung bzw. dem fehlenden Versorgungsvermögen durch unklug gestaltete und über den Zeitverlauf nicht angepasste Versorgungszusagen aus der Vergangenheit.

Zudem, und das ist in hohem Masse unbekannt, haben auch alle versicherungsförmigen Durchführungswege immer Bilanzberührung.

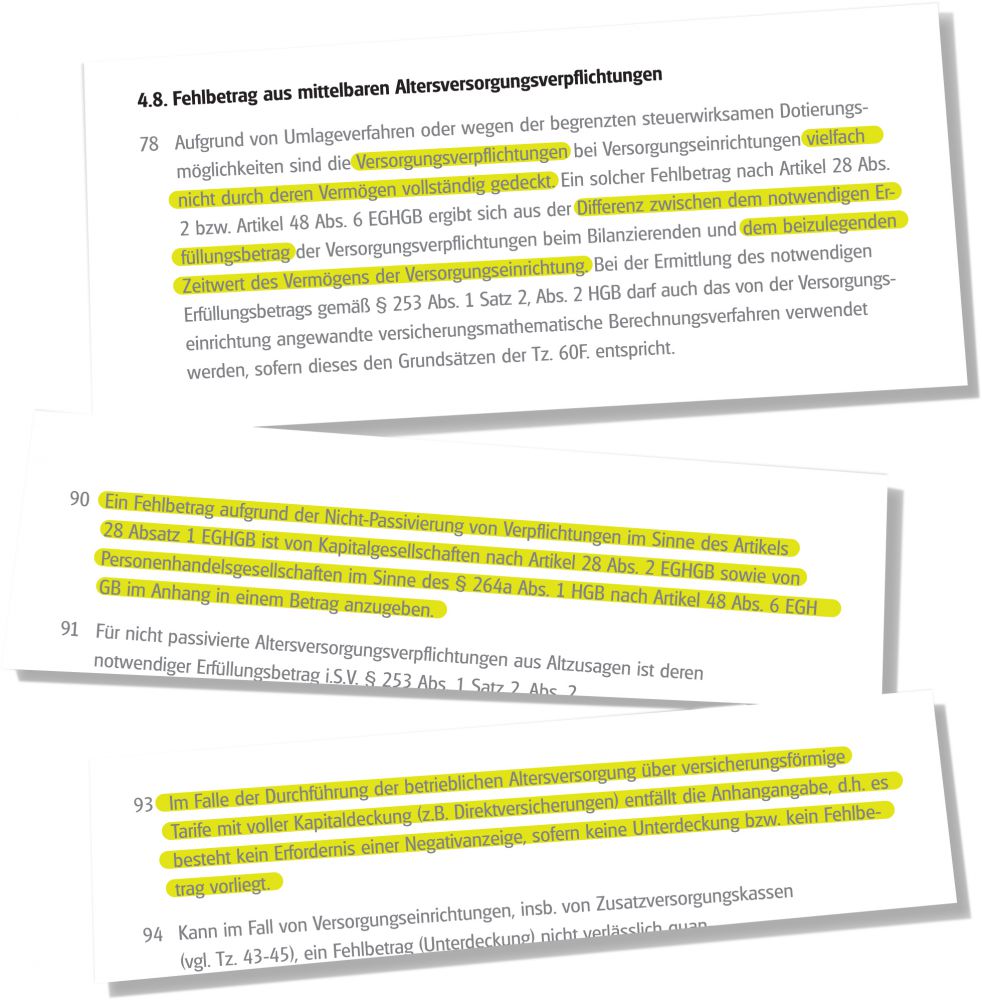

Ein kleiner, aber sehr interessanter, Ausflug in die, für die Bilanzprüfung relevante, IDW-Richtlinie IDW HFA 30

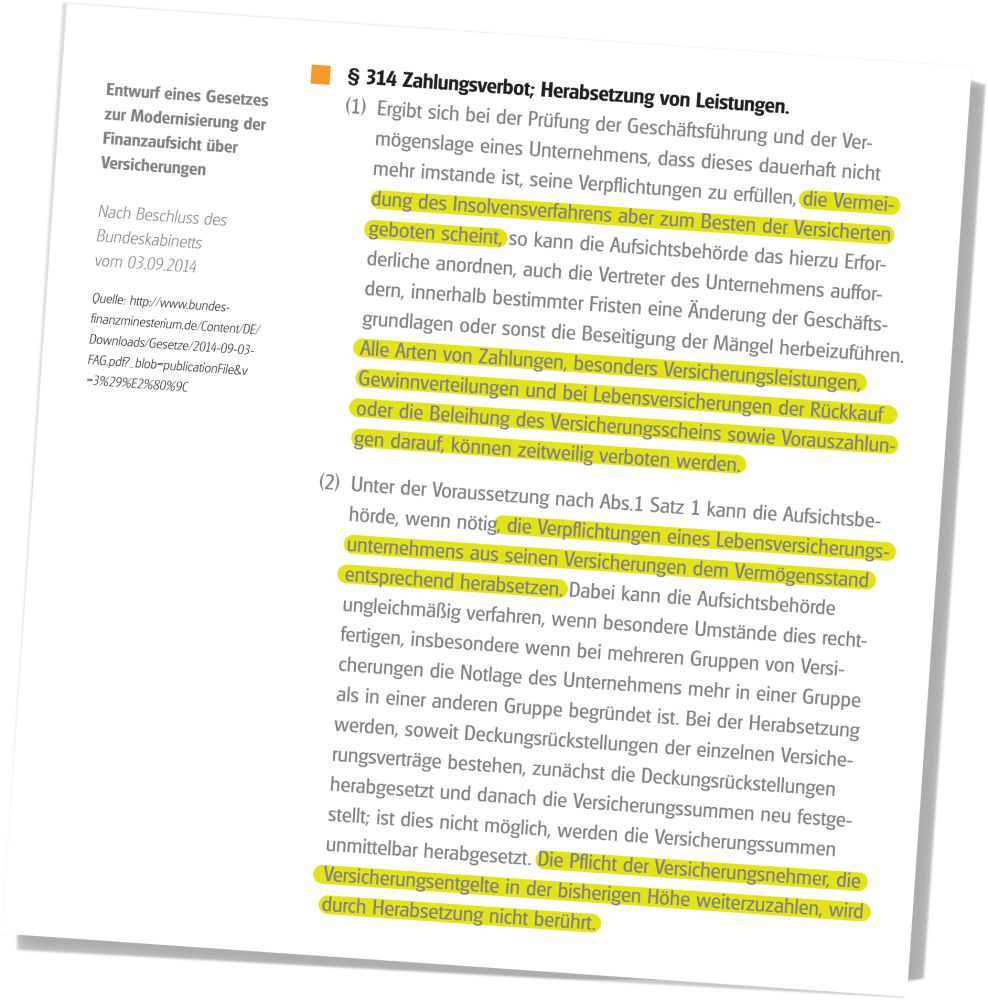

Leider nein, denn es gilt immer die sogenannte Subsidiärhaftung des Arbeitgebers. Kürzt beispielsweise die Versicherungsgesellschaft die Leistungen, muss der Arbeitgeber sein arbeitsrechtliches Versprechen, das er gegenüber seinem Mitarbeiter gegeben hat, trotzdem erfüllen - er muss also die Differenz bezahlen.

Außerdem besteht auch ernsthaft das Risiko eines Total- oder zumindest Teilausfalls der Versicherung - beispielsweise durch Insolvenz. In diesem Fall muss der Arbeitgeber die komplette oder zumindest eine Teilleistung vollständig neu finanzieren. Die üblichen versicherungsförmigen Wege besitzen übrigens keinen Insolvenzschutz.

Das neue VAG - was genau bedeutet das bei drohender Insolvenz eines Versicherungsunternehmens?

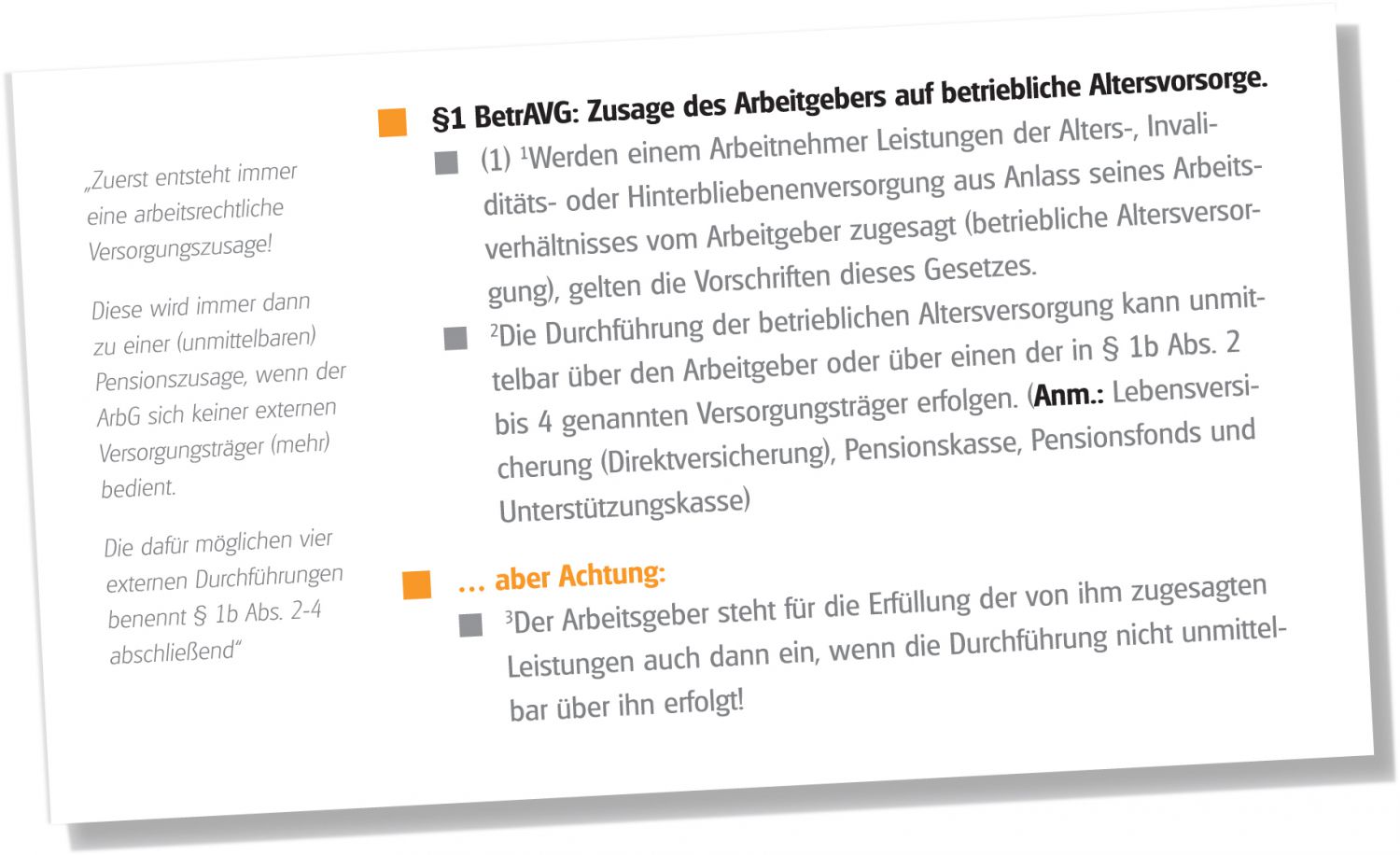

Klare Regeln im Betriebsrentengesetz - egal, ob die Durchführung unmittelbar über den Arbeitgeber erfolgt oder nicht: „Der Arbeitgeber steht für die Erfüllung der von ihm zugesagten Leistungen auch dann ein, wenn die Durchführung nicht unmittelbar gestaltet wird“. Es darf also für den versorgungsberechtigten Arbeitnehmer kein Nachteil entstehen. Das heißt im Klartext: Sollte die Versicherungsgesellschaft oder Unterstützungskasse die vereinbarte Leistung nicht erbringen können – z. B. wegen Insolvenz – hat der Arbeitgeber für die Differenz einzustehen.

Deshalb ist es elementar, im Rahmen einer Versorgungsordnung die vom Arbeitgeber zugesagte Leistung zu definieren!

Das Übertragen der Versicherungsnehmereigenschaft vom Arbeitgeber auf den ausscheidenden Arbeitnehmer regelt lediglich die versicherungsvertragliche Ebene, also die Finanzierung. Die arbeitsrechtliche Ebene ist davon nicht betroffen.

Was die wenigsten wissen und beachten:

Das Mitgeben des Versicherungsvertrags befreit den Arbeitgeber also nicht von der Verpflichtung zu Versorgungsleistungen, sofern nicht zusätzlich eine arbeitsrechtliche Regelung erfolgt.

Versicherungen sind sinnvoll, wenn ein Risiko besteht. Erreicht der Versicherte die Altersgrenze und wird die Versicherungsleistung als lebenslange Rente ausgezahlt, besteht ein solches Risiko: das Risiko der Langlebigkeit. Allerdings sind Rentenversicherungsprodukte in der Regel so kalkuliert, dass die Versicherten ihr aufgebautes Vermögen niemals komplett als Rentenleistung ausgezahlt bekommen.

Der Grund: Versicherer überschreiten die durchschnittliche Sterblichkeit um bis zu 55 %, um „sicher“ zu kalkulieren.

Für das Ansparen eines Vorsorgevermögens taugt eine Versicherung deswegen nicht. Die Bank wäre Ihr besserer Partner.

Grundsätzlich entsteht betriebliche Altersversorgung durch eine arbeitsrechtliche Vereinbarung des Arbeitgebers mit seinem Mitarbeiter, in der der Mitarbeiter aufgrund des Verzichts auf Entgelt einen Anspruch auf bestimmte Leistungen bei Renteneintritt erwirbt. Erst in der zweiten Stufe regelt die Vereinbarung die Finanzierung dieses Versprechens – z. B. über eine Versicherung. Diese zur Finanzierung verwendeten Versicherungsverträge sind vom arbeitsrechtlichen Versprechen aber vollkommen losgelöst. Der Arbeitgeber haftet immer für die Erfüllung der zugesagten Leistungen, unabhängig davon, ob der Versicherer die Finanzierung der zugesagten Leistungen erfüllt oder nicht.

So muss der Arbeitgeber etwa eine zugesagte Leistung auf Berufsunfähigkeit immer erbringen, egal, ob der Versicherer die BU- Rente bezahlt oder nicht.

Das Betriebsrentengesetzt definiert lediglich den Rechtsanspruch des Arbeitnehmers auf Umwandlung von Gehalt – den Weg legt der Arbeitgeber fest.

Der Rechtsanspruch auf Entgeltumwandlung ist begrenzt auf maximal 4 % der Beitragsbemessungsgrenze der Rentenversicherung, in 2023 somit max. 3.504,--EUR pro Jahr.

Der Arbeitnehmer kann nur dann den Abschluss einer Direktversicherung verlangen, wenn der Arbeitgeber keine alternativen Lösungen gem. §1a Abs. 1 Satz 3 BetrAVG anbietet.

Diese Annahme ist falsch, denn die Entgeltumwandlung wird durch das Lohnbuchhaltungssystem vollständig ohne Zusatzkosten abgedeckt.

Es entstehen lediglich Gebühren für das versicherungsmathematische Gutachten zur Ermittlung der Höhe der gesamten Versorgungszusagen zum Bilanzstichtag.